トヨタKINTOの審査は甘いのか厳しいのか?

実際の所どうなんでしょうか?

今回は、KINTO審査の全容を解説したいと思います。

KINTOの審査の難易度は?甘い・厳しいどっち?

結論から述べると、一般的なカーリース対比で、KINTO審査も同程度の難易度でしょう。

ただし、一般的なカーリース会社よりも「厳しい」ことも無いでしょう。

なぜそのように言えるのかというと

- 信用調査がCIC1社のみで、審査合否を判定する

- 審査会社は、トヨタファイナンスでトヨタグループの企業

- 親会社は、どちらもトヨタファイナンシャルサービス

審査が甘いか厳しいか厳密な判断はできませんが、トヨタグループ企業内で審査が完結します。

1つずつ解説していきたいと思います。

審査会社はトヨタファイナンス

KINTOの審査会社(=保証会社)は「トヨタファイナンス株式会社」です。

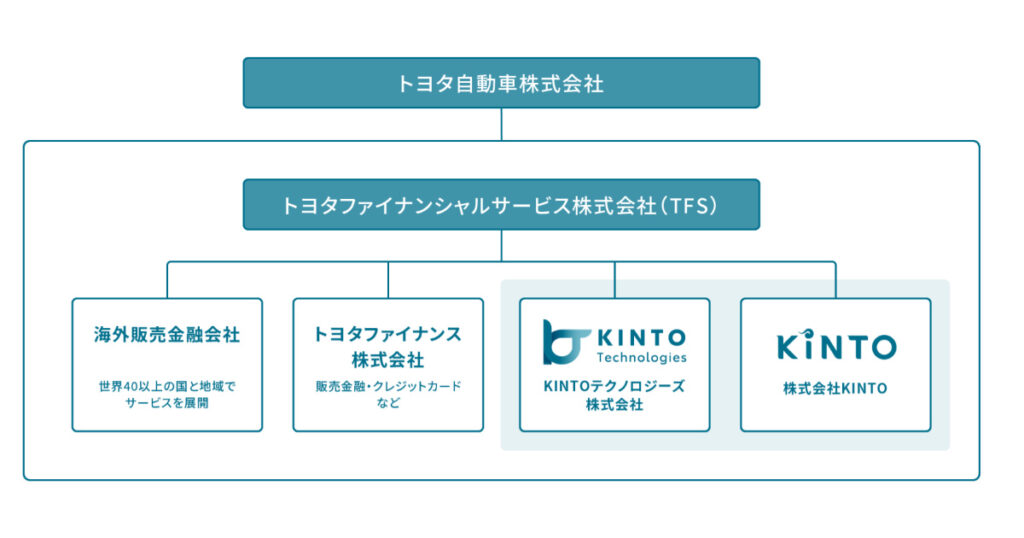

会社名称の通り、トヨタグループに所属する企業であり、親会社の「トヨタ自動車」からみると孫会社に該当します。

トヨタファイナンシャルサービス株式会社は、自動車販売金融サービス等を展開する金融会社の統括会社です。

トヨタファイナンス株式会社は、実務を行う会社です。

KINTO社長の小寺信也さんは、トヨタファイナンシャルサービス株式会社の取締役上級副社長でもあります。

つまり、ほぼ自社のサービスを自社審査していることになります。

一般的に「自社ローンは審査がザルだ」と言われています。

KINTOの審査は、ザルとは言いませんが厳しくないと考えられます。

KINTOの審査は、同業他社対比で厳しいと考えにくいことになりますね。

会社の関係性はこういうことになっています。

トヨタはKINTOを普及させようとしています。

利用者を増やしたいと考えています!

自動車業界のリーダーとして、いち早くサブスクサービスを浸透させたいとしていることは間違いありません。

トヨタ社はモビリティカンパニーへ軸足を移すことを掲げています。

KINTO専用車の「bZ4X」や、プリウスのKINTOのみのUグレードなども展開しています。

さらに、人気のアルファードやヴェルファイアはKINTOは継続して注文を受け付けています。

KINTO審査に関して知っておくべきこと

KINTO審査では、個人信用情報機関の照会があります。

他社カーリースが行う個人信用情報機関の照会数が2〜3機関であるのに対して、KINTOの個人信用情報機関の照会数は「CIC」1機関です。

個人信用情報機関とは、審査の際に信用情報を照会する機関のことです。

おもに「CIC」「JICC」「KSC」の3つの機関で照会をおこなっています。

個人信用情報機関の照会数は多ければ多いほど審査通過に不利になります。

CICで通ったものが他の個人情報信用機関(JICCや全国銀行個人信用情報機関)では通過しないケースもあるからです。

その為、個人信用情報機関の照会数が1機関であるKINTOは他社に比べると審査に甘い基準と言えます。

個人信用情報機関のCICとは

株式会社シー・アイ・シー(CIC)は、昭和59年に設立された信用情報機関で、主にクレジット会社の共同出資によって運営されています。

この機関は、割賦販売法および貸金業法に基づく指定信用情報機関として、特定されています。

CICは、消費者のクレジットや消費者ローンに関連する信用情報(個人の属性、契約内容、支払状況、残債額など)を収集し、それを加盟しているクレジット会社などへ提供しています。

これには、様々な業種の会員が加盟しています。

この機関の主な役割は、消費者の支払能力に応じた適正なクレジット契約の実現、迅速な情報提供によるクレジット・ローン取引の促進、および消費者の多重債務や自己破産の未然防止に貢献することです。

これにより、消費者は無理のない契約を結ぶことができ、計画的な生活設計を立てることが可能になります。

CICは、消費生活に広く浸透しているクレジットやローンの適正な取引をサポートする重要な社会的インフラストラクチャーとして位置づけられています。

このCICでは、予め自分に金融事故の記録がないか情報開示ができます。

情報開示でご確認いただける内容は、クレジット情報、申込情報、利用記録、参考情報です。

クレジット情報は、CICに加盟するクレジット会社等と契約した、クレジットやローン等の契約内容や支払状況、残高などの情報です。

契約した会社名/氏名/生年月日/電話番号/契約の内容/契約年月日/契約額/請求された額/入金した額/残高/返済の状況/入金の状況など

申込情報は、新規にクレジットやローン等を申し込んだ際に、CICに加盟するクレジット会社等が支払能力を調査するために確認した情報です。

申し込んだ会社名/氏名/生年月日/電話番号/確認した日/契約予定額/申し込んだ商品の内容など

利用記録は、CICに加盟するクレジット会社等が、クレジットやローン等の利用途上などにおける審査のために、信用情報を確認した記録です。

利用した会社名/氏名/生年月日/電話番号/確認した日/確認した目的など

また、参考情報としてCICが独自に収集した情報で、ご本人がCICに申告した情報や日本貸金業協会から登録を依頼された情報があります。

情報開示は、インターネットで簡単にできます。

スマホでクレジットカードなどに登録した電話番号を入力するだけです。

手数料は500円、利用時間は毎日 8:00~21:45となります。

「KINTO」審査に落ちた理由

KINTOの審査に落ちた方は、CICの情報開示をすれば理由がわかります。

債務履歴(個人信用情報)が原因

過去にクレジットカードの返済遅延を起こしていたなど、個人信用情報に瑕疵がある場合は審査に落ちる原因となります。

個人信用情報とは、クレジットカードやローンに関する個人の取引事実を記録したものです。

金融機関はこれを管理・登録している日本信用情報機構(JICC)に照会し、調べます。

顧客の信用を判断する参考資料として利用しているのです。

例えば過去に一度でもクレジットカードの支払い遅延などの金融事故を起こしている場合には、事前審査で落とされる可能性が高くなります。

クレジットカードの支払い遅延など、意外と本人は忘れていることが多いので、一度自分で確認しておくことをおすすめします。

通常のカーリースと比較したKINTOの審査難易度

以上を踏まえ、KINTOの審査は甘いのか?厳しいのか?評価していきたいと思います。

結論を先に述べると、

- KINTOの審査では「CIC1社のみ」の情報照会

- KINTOの審査は、2社審査・3社審査よりは厳しくないと想定される

- 中古車販売店の自社ローンよりは厳しい。

ということになります。

一番厳しいのは通常のマイカーローンです。

個人信用情報機関2社または3社に対し、個人情報の照会を掛けます。

いずれか1つの信用機関でも、延滞・滞納・債権異動などのグレーな履歴があると、審査に通ることはありません。

逆に、一番審査が甘いのは「自社ローン」です。

例えば、中古車販売店の独自ローンなどが該当します。

審査会社を通さない独自の審査(※)なので、最も審査が甘いと言えるでしょう。

(※:個人信用情報機関に照会を掛けないということ)

審査は甘い分、金利は高くなります。

KINTOは、自社審査ですが個人信用機関に照会を掛けます。

しかし、CICのみに照会をかける審査です。

収入や他社の借入金など多少条件が良くない場合でも、CICで問題がなければ審査に通る可能性はあります。

他社のカーリース審査よりは甘くなる傾向です。

継続的な支払い能力があると判定される人は、KINTOに限らず審査に通りやすいです。

具体的にはどういう属性の人かというと

- 会社員

- 資産がある人

会社員

会社員というだけでかなり審査に有利です。

安定した収入が継続的にある会社員は、会社の信用で圧倒的に審査に有利になります。

特に審査に有利に働く条件は

- 勤続3年以上

- 年収200万以上

勤続年数は長ければ長いほど良いです。

それだけ安定した職に付いている=継続的な安定収入があると判断されます。

KINTOの審査に落ちやすい人

以下のような人はトヨタKINTOの審査に落ちやすいです。

- 大学生など安定収入のない人

- 支払いが年収の3割以上となる人

- CICで金融事故がある人

- 自己破産歴・任意整理歴がある人

支払いが年収の3割以上となる人

KINTOへの支払いが、年収の3割以上になる場合、審査が厳しくなります。

例えば年収300万円の人であれば、年間90万円までで、月額あたり7.5万円の支払いが限度です。

価格帯の高い車種を選んでしまうと審査落ちしやすくなります。身の丈に合った車種選びが大切です。

金融事故・クレジットカード支払い延滞歴がある人(ブラック)

過去に支払いの延滞がある人は厳しいです。

クレジットカードの支払い遅延に関しても、1度では問題になるケースは少ないですが

- 複数回延滞を繰り返している

- ステータスが「異動」になった履歴がある

「異動」とは?

債権が別の組織(サービサー)に譲渡されたことを指します。

つまり「取り立てる人が変更になった」ということ。ここまで行くと「金融事故」と表現されます。

上記ケースに当てはまる場合、ほぼ確実に審査に悪影響を及ぼします。

KINTOの審査では、個人情報機関「CIC」に個人データが照会されます。

CICの場合、金融事故等は「5年間」保存されます。

過去に延滞を繰り返し「ブラック属性」になっている方は、5年間は待つ必要があります。

自己破産・任意整理歴がある人

同じく、審査される属性としては極めて厳しいです。

当然、CICにも個人信用情報として記録されており

- 任意整理:5年記録

- 自己破産:5年記録

いずれのケースでも、5年間は審査に通ることは難しいでしょう。

KINTOだけでなく、新規のクレジットカードの審査も厳しくなります。

KINTO審査に関するQ&A

ここまで説明した内容以外で、審査に関するよくある質問をQ&A形式にしてみました。

KINTOは仮審査できる?

いいえ。仮審査はありません。

KINTOの審査申し込みが、仮審査のようなものです。審査に通過しても、契約するorしないは申込者の自由なので。

審査結果が出るまでの所要時間は?

審査申し込みから「3営業日以内」にメールで審査結果が届きます。

午前の早いうちに申し込み→当日中に結果判明。というケースもあります。

契約時に保証人は必要ですか?

いいえ、不要です。

保証人や連帯保証人を設定すれば審査が柔軟になるケースはありますが、KINTOの場合、保証人を設定することはできません。

法人契約の場合は、代表者が連帯保証人になる必要があります。

住宅ローンを組んでいると審査に悪影響ですか?

審査に影響する可能性はあります。

住宅ローンも「債務(=借金)」なので、個人信用情報に登録されています。

当然ながら審査に考慮はされますが、どの程度考慮されるかは公開されていません。

法人契約時の審査はどんな具合?

「法人の与信」と「代表者個人の与信」が審査されます。

事業の継続性や安定性、年商などが査定されます。

詳しくはKINTOの法人利用のメリットは?法人審査の概要・甘さも解説!を参照ください。

月額利用料はクレジットカード払い可能?

はい、可能です。

個人契約・法人契約共にカード払いに対応しています。

親名義でKINTOを契約し、後から子供に名義変更できる?

できません。

誤解のないように述べると、安定収入のある親が契約者となり子供に利用させることは可能です。(親が契約することは 上で述べたようにKINTO社も認めている)

その後、「契約者を変更する=名義変更」はできません。